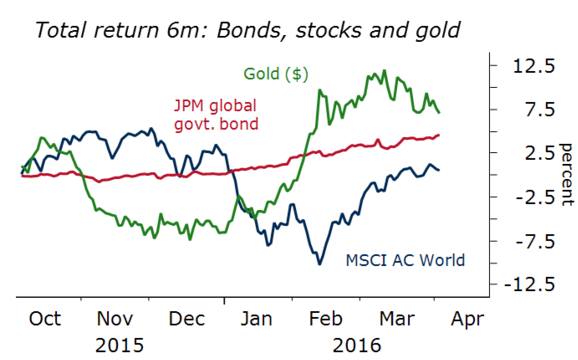

Marec poskytol unaveným finančným trhom dlho hľadanú úľavu. Globálne akciové tituly rástli v lokálnych menách o 5,1 percenta. Rozvíjajúce sa trh si viedli ešte lepšie, keď si polepšili až o 8,1 percenta.

No úroky na dlhopisových trhoch i naďalej klesali a začiatkom apríla sa európske vládne dlhopisy s dlhšou splatnosťou dostali na najnižšiu úroveň v tomto roku.

Firemným dlhopisom poskytlo rozhodnutie ECB zahrnúť ich do programu výkupu dlhopisov QE citeľnú podporu. Pre rozvíjajúce sa trhy zas podobne priaznivo pôsobil oslabujúci sa dolár.

Slabnúci dolár a jeho vplyv

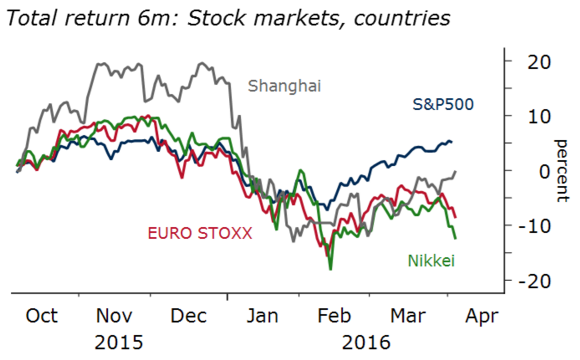

Pri pohľade na akciové trhy v marci môžeme vidieť pohyby oboma smermi. No ide len málo podstatné odchýlky. Najzaujímavejšie sú pohyby, ktoré idú proti trhovým očakávaniam.

Takouto zmenou je napríklad rast rozvíjajúcich sa krajín, ktorý prekonal rozvinuté krajiny. To však samozrejme neplatí o všetky. Veľmi sľubný nárast zaznamenala Brazília, kde akciové trhy rástli až o 15,5 percenta. Čína na druhej strane o takmer také isté percento (-15,9%) poklesla.

Aj medzi rozvinutými krajinami môžeme pozorovať veľké rozdiely. Viacerí investori prejavili svoje sympatie pre Európu a Japonsko a na druhej strane neverili príliš USA. Dôvodom pre tento sentiment bolo najmä to, že investori pokladajú americké akcie za príliš draho ocenené.

No aj napriek tomuto prístup sa americkému akciovému indexu S&P 500 podarilo s rastom o 2,9 percenta prekonať ostatné trhy, keď európsky index Eurostoxx 50 spadol o 4,7 percenta a japonský Topix až o 9,9 percenta. Dôvodom bol dopad menových posunov na výnosy.

Na odvetvovej úrovni je zreteľné a asi málo prekvapivé, že defenzívne sektory si viedli oveľa lepšie ako tie cyklické. No ani tu to neplatí bez výnimky. Zdravotnícke spoločnosti napríklad dosiahli horšie výsledky ako telekomunikačné a najmä podniky utilít.

Niektoré z týchto pohybov môžeme vysvetliť návratom k normálu z vysokých úrovní koncom minulého roka, čo platí napríklad pre akcie FANG (Facebook, Amazon, Netlix a Google).

Pokles amerického dolára pomohol niekoľkým rozvíjajúcim sa trhom znížiť silné finančné napätie. Spolu s atraktívnou valuáciou to prispelo k silnému štvrťročnému výkonu rozvíjajúcich sa krajín, tak na akciových, ako i dlhopisových, trhoch. Slabý dolár naopak negatívne pôsobil na akcie v Európe a Japonsku.

Takýto vplyv dolára na obe teritóriá bude pravdepodobne pretrvávať aj z krátkodobého hľadiska, no v ďalšej časti roka by už dolár mal začať rásť.

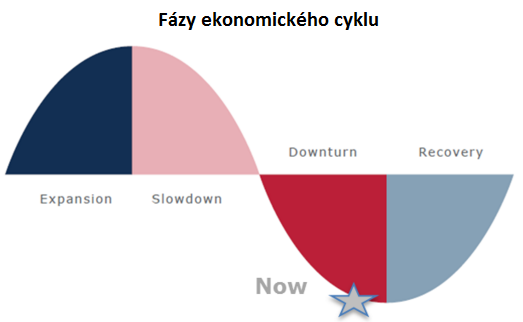

V neprospech rizikových aktív hovoria tento rok najmä tieto tri faktory: je to zhoršujúce sa makroekonomické prostredie, slabé očakávania firemných ziskov a strata dôvery trhov v schopnosti monetárnych politík.

Formálne by nás mal teraz, podľa globálneho ekonomického cyklu, čakať pokles. No sú tu ukazovatele, ktoré naznačujú opak. Sú to prekvapivo sľubne sa vyvíjajúce akciové indexy, ale aj indikátory nákupného sentimentu.

Navyše je tu pozitívny vývoj na americkom pracovnom trhu, kde rastie tvorba nových pracovných miest a teraz už aj množstvo pracovnej sily, čo vytvára solídne základy pre ďalší rast americkej ekonomiky.

V Európe, ktorá síce rastie pomalšie ako USA, sa tiež pracovný trh zlepšuje. Nedávne údaje z ECB okrem toho naznačujú pokračujúce sa zlepšenie na úverovom trhu. Dokonca aj Čína priniesla nedávno silnejšie ekonomické dáta.

V kontraste s tým však stále ide Japonsko, ktoré aj úvode tohto roka stále vykázalo len slabú ekonomickú aktivitu. Mojim očakávaním teda v najbližšom čase je ekonomický nárast.

Problémom číslo dva je pesimizmus pri očakávaniach firemných ziskov. Platí najmä pre americké spoločnosti, ktorým vietor z plachiet berie silnejúci dolár a klesajúce ceny ropy.

Profit firiem by tam preto mal tento rok dosiahnuť len úroveň minulého roka. Zlepšenia sa môžeme dočkať až vtedy, keď sa zlepší i celkový ekonomický sentiment.

Európsky firmy sú na tom síce dnes horšie, keď sa očakáva pokles indexu Euro Stoxx 50 až o štyri percentá, no slabnúce euro, lacná ropa, ústretová monetárna politika a mierne ekonomické oživenie by mohli na rozdiel od USA priniesť nárast ziskov v blízkej budúcnosti.

Nulová nádej Titaniku

Výnos na desaťročných nemeckých dlhopisov spadol nedávno pod 0,1 percenta. Logickým vysvetlením pre prudký pokles sú negatívne úrokové sadzby a kolaps reálnych úrokov.

Niekto by mohol namietať, že je za tým Európska centrálna banka, ktorá odsáva z trhu všetky „použiteľné“ dlhopisy, na základe čoho by sme sa mohli s poklesom zmieriť ako s posledným záchranným lanom, ktoré nám ECB ponúka ešte predtým, ako Titanik narazí do ľadovca.

No ja ako investor tento dar neprijímam. Musím konštatovať, že tohtoročný pád úrokových sadzieb nie je nič iné, ako pyramídová hra.

Lepšie vyhliadky

Očakávam, že v nasledujúcich mesiacoch budú viať o niečo priaznivejšie vetry. Je tu preto dôvod myslieť si, že subjekty trhu upravia svoje ekonomické očakávania smerom nahor. Dno na akciových trhoch ako i v dlhopisových výnosoch by sme tak mohli mať už za sebou.

Rizikové aktíva si udržia, akú takú výnosnosť, no očakávania firemných ziskov zostanú aj naďalej neuspokojivé.

Pre Európu budú nadchádzajúce mesiace dramatické. Témou totiž bude Brexit a ďalej i rozuzlenie gréckej dlhovej krízy. Podstatným negatívom sa stáva strata dôvery trhov v schopnosť centrálnych bánk vysporiadať sa s finančnými krízami. V budúcnosti tak môžeme byť svedkami ešte väčších turbulencií, ako tomu bolo minulý rok

Ako investovať

V investičnom portfóliu odporúčam dať väčší dôraz na akcie, na úkor dlhopisov. Odporúčam vycúvať z európskych korporátnych dlhopisov, ktoré majú svoj vrchol už za sebou a zvýšiť alokáciu do akcií a dlhopisov na rozvíjajúcich sa trhoch.

Autor: Teis Knuthsen, investičný riaditeľ Saxo Private Bank

Zdroj: Saxo Bank