- Zdroj: ako-investovat.sk

V nasledujúcom článku si priblížime situáciu na trhu kolektívneho investovania v SR za rok 2016 (dáta k 30.12.2016).

Nakoľko sa zaujímam najmä o akciové investície, tak som svoju pozornosť zredukoval na akciové otvorené podielové fondy (AOPF) ponúkané správcovskými spoločnosťami, ktoré sú členmi Slovenskej Asociácie Správcovských Spoločností (SASS).

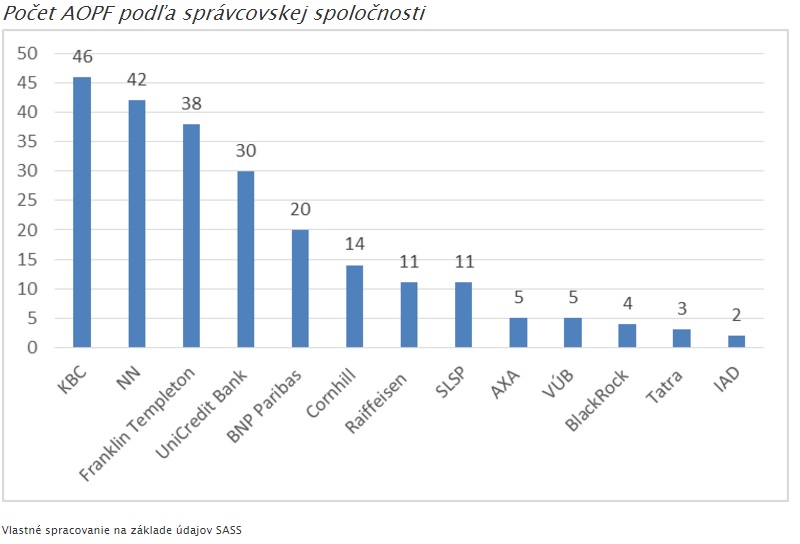

V roku 2016 ponúkalo akciové fondy v SR celkovo 13 správcovských spoločností. Najväčšie portfólio akciových fondov mala v ponuke KBC Asset Management (46), čo tvorí takmer 20%-ný podiel z celkového množstva 231 akciových podielových fondov.

V tesnom závese nasledujú NN Investment Partners (42), Franklin Templeton (38) a Unicredit Bank (30). Najmenej fondov v ponuke mali nasledujúce správcovské spoločnosti: AXA Investiční společnost a VÚB Asset Management (5), BlackRock (4), Tatra Asset Management(3) a IAD Investments(2).

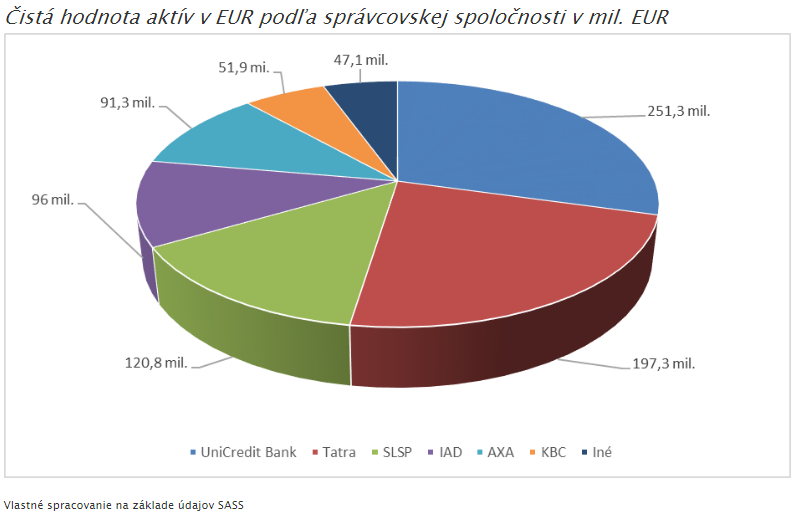

Najväčší počet AOPF bol denominovaný v eurách (133) a v americkom doláre (88). Sedem fondov bolo denominovaných v českej korune a tri fondy v japonskom jene. Čistá hodnota aktív fondov v SR k 30.12.2016 bola ca 855,9mil. EUR, čo predstavuje nárast v porovnaní s rokom 2015 o ca +17,5% (rok 2015 728,5mil. EUR).

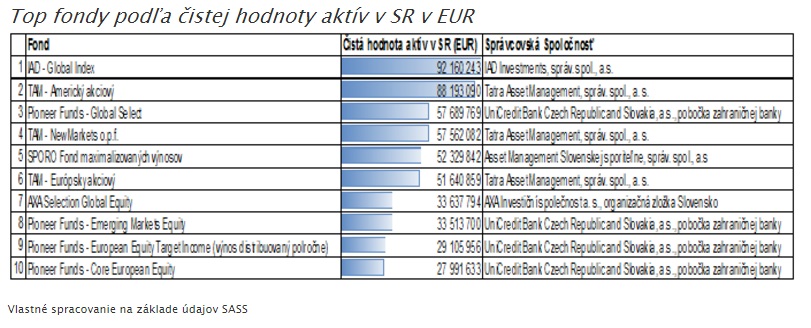

Nulovú čistú hodnotu aktív v SR malo 13 fondov. Priemerné aktíva vo fonde boli na úrovni ca 3,93mil. EUR. Poradie desiatich najväčších fondov podľa hodnoty čistých aktív v SR je nasledovné:

Zaujímavých faktom je, že v prvej desiatke najväčších fondoch bolo viac ako 61% (ca 523mil. EUR) celkovej hodnoty aktív. Z pohľadu správcovských spoločností je na tom najlepšie UniCredit Bank (ca 251mil. EUR), ktorá ponúka fondy Pioneer.

Druhé miesto patrí Asset Managementu Tatra banky (ca 197mil. EUR) a tretie miesto Asset Managementu SLSP (ca 120mil. EUR).

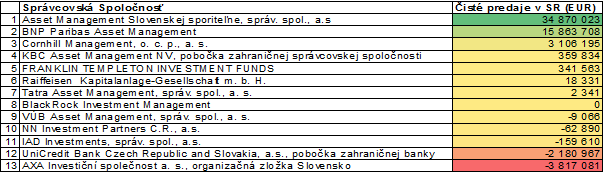

Jedným z najdôležitejších ukazovateľov vývoja na trhu podielových fondov sú čisté predaje. Tento ukazovateľ zachytáva nárast, resp. pokles peňažných prostriedkov alokovaných vo fonde. Akciové fondy zaknihovali v roku 2016 čisté predaje vo výške ca +49,9mil. EUR.

To znamená, že investori vložili do tejto kategórie fondov viac peňazí ako z nej vybrali. V porovnaní s rokom 2015 došlo k poklesu čistých predajov o ca -13,7% (čisté predaje 2015 ca +57,8mil. EUR).

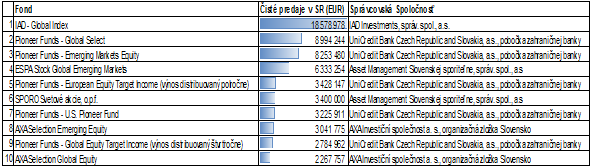

Najvyššie čisté predaje dosiahol fond IAD-Global Index ca +18,5mil. EUR, čo predstavuje viac ako dvojnásobok druhého v poradí Pioneer-Global Select ca +8,9mil. EUR. Pozoruhodným faktom je, že šesť z desiatich fondov s najvyššími predajmi sa držalo globálnej investičnej stratégie.

Top fondy podľa čistých predajov

Vlastné spracovanie na základe údajov SASS

Z pohľadu správcovských spoločností sa najviac darilo Asset Managementu SLSP, ktorej čisté predaje boli ca +34,8mil. EUR. Nad jeden milión EUR sa dostali BNP Paribas (ca +15,8mil EUR) a Cornhill Management (ca +3,1mil. EUR).

Naopak, najmenej sa darilo AXE a UniCredit Bank, obe spoločnosti zaznamenali odlev aktív z fondov vo výške viac ako 2mil. EUR.

Čisté predaje podľa Správcovských Spoločností v EUR

Vlastné spracovanie na základe údajov SASS

Výnos investície je jedným z najdôležitejších parametrov pri investičnom rozhodovaní. Z údajov, ktoré máme k dispozícii nám vyšiel priemerný výnos akciových fondov za rok 2016 meraný v denominačnej mene +7,48%; medián +4,71% (rok 2015 priemer -0,1%; medián 1,62%).

V porovnaní s globálnym indexom MSCI World, ktorého výnos bol v roku 2016 +8,15%, je dosiahnutá priemerná výkonnosť fondov nižšia o 0,67%. Priemerná výkonnosť celej množiny fondov zaujíma investora len minimálne. Čo sleduje investor je výnos jednotlivých fondov.

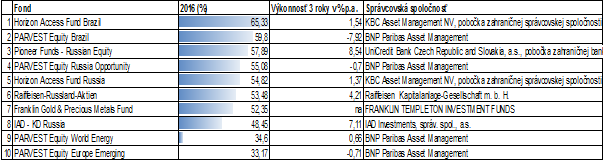

Za analyzované obdobie máme údaje o 221 fondoch. Vyšší ako priemerný výnos dosiahlo 86 akciových fondov, tj. ca 39% z celkového počtu. Najvyšší výnos za rok 2016 zaznamenali fondy investujúce do brazilských firiem.

Horúcim trhom bolo aj Rusko, kde investovalo až 5 fondov z top 10. Najvýkonnejším fondom v roku 2016 bol Horizon Access Fund Brazil s výnosom 65,33% (napriek tomu sa fondu nedarilo v oblasti čistých predajov, kde fond zaznamenal odlev aktív vo výške ca -2,3mil. EUR !).

Top fondy 2016

Vlastné spracovanie na základe údajov SASS

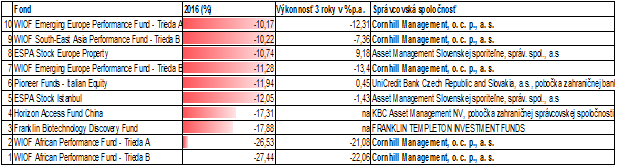

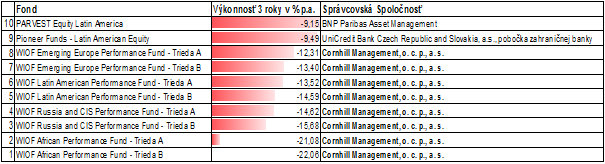

Nie všetky fondy sa ocitli v zelených číslach. V desiatke fondov so zápornou výkonnosťou figuruje až 5 fondov od správcovskej spoločnosti Cornhill Management, čo predstavuje viac ako 35% zo všetkých akciových fondov ponúkaných touto spoločnosťou.

Najvyššiu stratu zaznamenali fondy alokujúce finančné prostriedky na africkom kontinente – WIOF African Performance Fund Trieda A a Trieda B.

Top loosers 2016

Vlastné spracovanie na základe údajov SASS

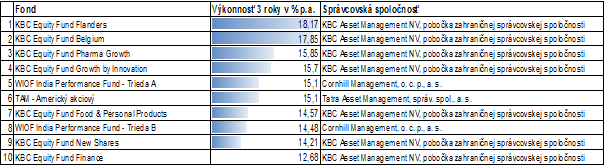

Investovanie do akcií nie je šprintom, ale skôr maratónom. To isté platí aj v prípade akciových fondov. Preto uvádzam aj výkonnosť top fondov a top looserov za obdobie 3 rokov (obdobie 3 rokov považujem stále za nedostatočne dlhé pre posúdenie výkonnosti akciového fondu, ideálne by boli dáta na úrovni 5-7 rokov).

V takomto porovnaní sa najlepšie darilo fondom KBC Asset Management. Zostavenie portfólia najvýkonnejších fondov sa riadilo rôznymi stratégiami od výberu firiem podľa geografického regiónu, až po investovanie do vybraného sektoru.

Najslabšiu výkonnosť mali fondy Cornhill Management, keď až osem z desiatich fondov pochádzalo od tejto správcovskej spoločnosti.

Top fondy výkonnosť 3 roky p.a.

Vlastné spracovanie na základe údajov SASS

Top loosers výkonnosť 3 roky p.a.

Vlastné spracovanie na základe údajov SASS

Druhým najdôležitejším faktorom pri investovaní do podielových fondov sú náklady spojené s investíciou. Pomerne často sa stáva, že investori nie sú oboznámený so štruktúrou poplatkov, ktoré majú značný vplyv na výnos ich investície. V prípade podielových fondov sa stretávame s tromi typmi poplatkov uvádzaných ako % z investície:

- poplatok pri vrátení podielového fondu,

- poplatok pri vydaní podielového fondu,

- ročný poplatok za správu a depozitára.

Poplatok pri vrátení fondu bol v roku 2016 uvádzaný pri 24 fondoch, čo predstavuje ca 10% z celkového počtu akciových fondov. V tejto množine bol poplatok v intervale 0,12 – 5%, pričom až 21 fondov uvádzalo poplatok vo výške 5%.

Väčšina podielových fondov ustupuje z tohto typu poplatku, resp. ho nahrádza za poplatok pri vydaní fondu. Týmto dáva investorovi priestor pre likvidáciu svojej pozície bez dodatočných nákladov.

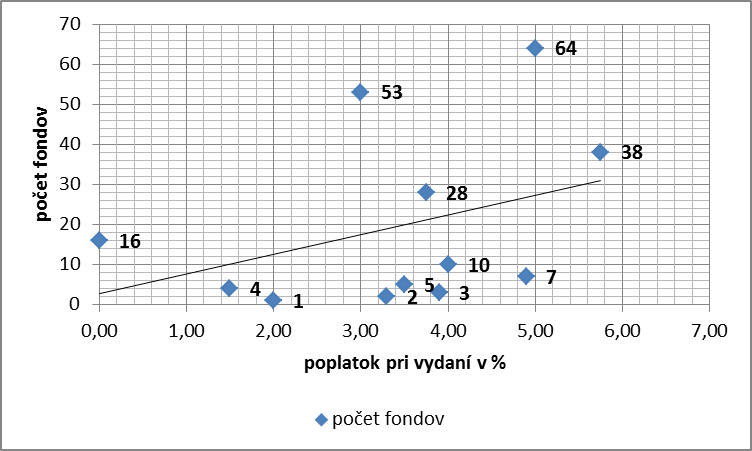

Druhým typom je poplatok pri vydaní fondu. Poplatok platí investor pri nákupe fondu z celkového objemu investície jednorazovo, resp. v pravidelných splátkach. Výška poplatku sa pohybovala v intervale 0 – 5,75%.

Až 102 fondov malo tento poplatok na úrovni 5%, resp. 5,75%. Takmer 23% fondov malo poplatok vo výške 3%. Pri šestnástich fondoch bol tento poplatok nulový.

Poplatok pri vydaní v % vs početnosť fondov

Vlastné spracovanie na základe údajov SASS

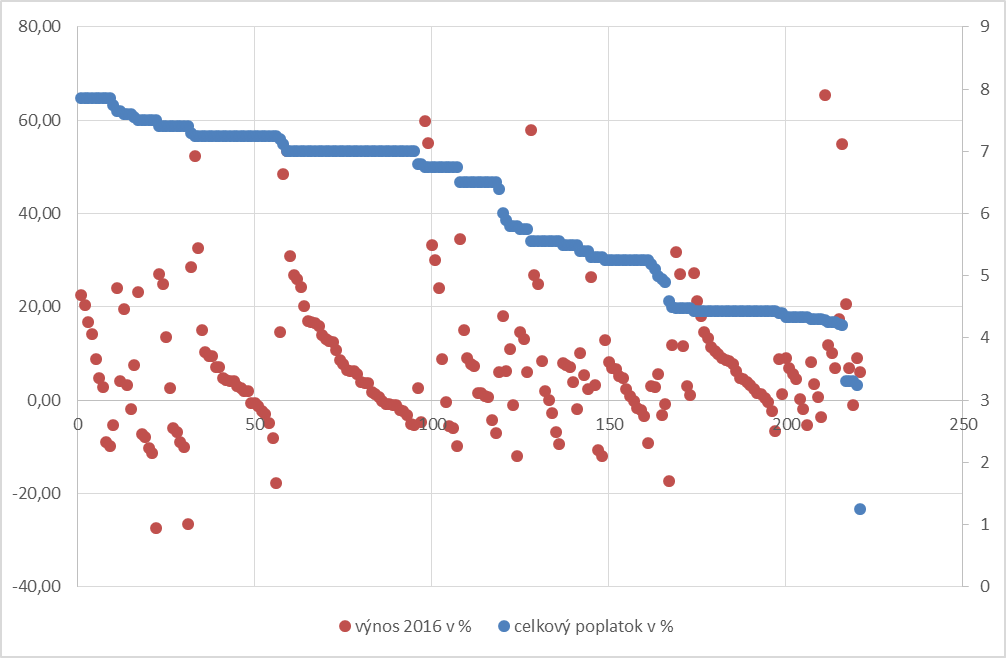

Tretím typom poplatku je ročný poplatok za správu a depozitára. Interval poplatku bol 1,2 – 3,54% p.a., pričom priemerný poplatok bol 1,74% p.a.. V prípade ak sčítame všetky uvedené poplatky, dostaneme sa k percentu celkového poplatkového zaťaženia investora (poplatok pri vrátení + poplatok pri vydaní + ročný poplatok za správu a depozitára).

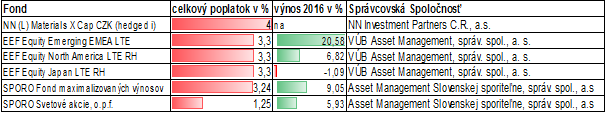

Výsledný celkových poplatkov pre rok 2016 bol v intervale 1,25 – 7,58% (medián 6,5%). Najnižší celkový poplatok 1,25% by zaplatil investor za fond SPORO Svetové akcie od Asset Managementu SLSP. Pri zvyšných fondoch bol celkový poplatok viac ako 3%.

Celkový poplatok vs výnos v roku 2016

Vlastné spracovanie na základe údajov SASS

Celkovo 6 fondov sa dostalo pod 4%-né celkové poplatkové zaťaženie, čo predstavuje len 2,6% z celkového počtu fondov. Mnoho investorov si neuvedomuje dopad poplatkov na výnosnosť investície.

Napr. v prípade investície 10.000 EUR, z ktorej zaplatíme poplatok pri nákupe fondu vo výške 4%, je objem nami investovaných prostriedkov už len 9.600 EUR. V tomto prípade by podielový fond musel zarobiť +4,17% p.a., aby sme sa dostali na pôvodnú úroveň 10.000 EUR (ceteris paribus).

Všetky fondy s celkovým poplatkom ≤ 4% a ich výnos v roku 2016

Vlastné spracovanie na základe údajov SASS

Aktívne riadené akciové podielové fondy predstavujú jednu z alternatív zhodnotenia voľných finančných prostriedkov. V roku 2016 dosiahla táto skupina fondov pomerne slušné zhodnotenie. Netreba však zabúdať na poplatkovú štruktúru fondov.

- Prečítajte si: Akciové tituly, ktoré majú investori najviac v obľube

Súčasné poplatkové zaťaženie považujem za zbytočne vysoké. Domnievam sa, že poplatky by mali byť nižšie a zároveň by mali odzrkadlovať (dlhodobý) výnos podielového fondu.

AK SA TI ČLÁNOK PÁČIL, ZDIEĽAJ HO S PRIATEĽMI 🙂

- Autor: Dávid Súkeník

- Zdroj: ako-investovat.sk