- Druhý dôchodkový pilier

Príspevky zamestnávateľa a tiež aj vaše príspevky:

- Tretí dôchodkový pilier

Alebo výlučne vaše úspory, ktoré zasielate napríklad do podielových fondov, alebo za ne nakupujete akciové tituly, ETF či iné finančné aktíva s potenciálom rastu.

- prečítajte si: Výhody a nevýhody 2. piliera – starobné dôchodkové sporenie

Finančná matematika sporenia na dôchodok

Zložené úročenie je podľa slávneho fyzika Alberta Einsteina ôsmy div sveta. V prípade sporení na dôchodok funguje zložené úročenie dokonale.

Zložené úročenie je ako snehová guľa, ktorá sa valí z kopca. Každým otočením sa zväčšuje a narastá, presne tak, ako narastá váš investičný účet.

Princíp zloženého úročenia je možné jednoducho vysvetliť na príklade:

Vložíte do banky rovných 1 000,00 eur. Banka vám každoročne zhodnotí váš vklad úrokovou sadzbou 4% ročne.

- 1.rok: Po prvom roku máte na účte 1 040,00 eur. Váš zisk z vkladu je 40,00€.

- 1.rok + 2.rok: Po dvoch rokoch máte na účte 1081,60 eur. Váš zisk z vkladu je 81,60 €.

- 1.rok + 2.rok + 3.rok: Po troch rokoch máte na účte už 1124,86 eur. Váš zisk z vkladu je 124,86€.

Čím vklad ponecháte v banke dlhšie, tým je váš zisk vyšší. V druhom roku ste už z vkladu zarobili okrem nových štyridsiatich eur ešte aj dodatočných 1,60€ a v treťom dodatočných 4,86€.

Ak takto budete pokračovať, tak v desiatom roku zarobíte dodatočných 80,24€ a v dvadsiatom roku dodatočných 391,12€.

Jednoducho sa snehová guľa nabaľuje a stav vášho dôchodkového účtu rastie a s pribúdajúcim časom rastie ešte agresívnejšie a krivka je čoraz strmšia.

Graf – Zložené úročenie vkladu 1000 eur pri výnose 4% p.a.

Preto pri sporení na dôchodok zarobíte veľa práve vtedy, ak peniaze necháte v banke pracovať dlho. Čas zohráva pri dôchodkovom sporení veľmi dôležitú, ba až podstatnú úlohu.

Kedy začať sporiť na dôchodok?

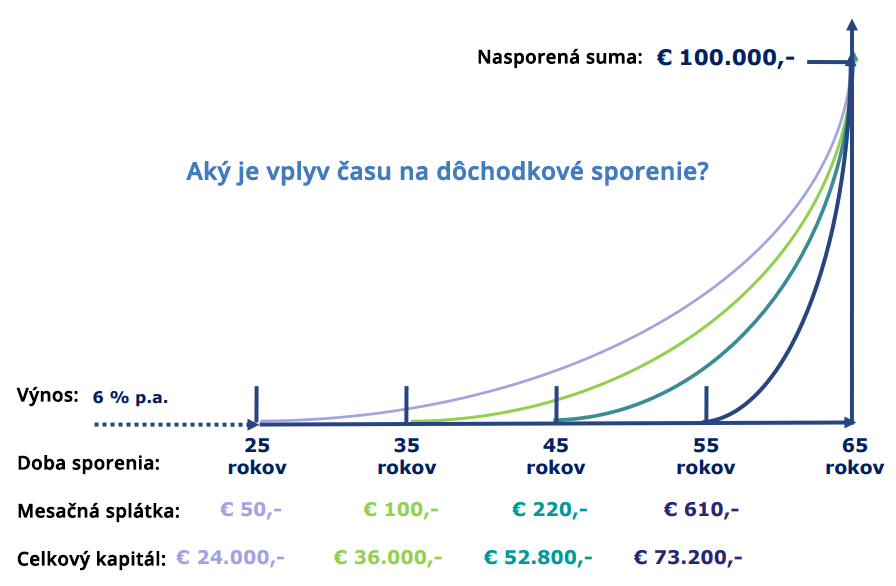

Najjasnejším príkladom toho, čo spôsobuje čas s vaším sporením bude graf. Povedzme, že si na dôchodok sporíte v riešení, ktoré má permanentný výnos 6% ročne.

Graf je iba ukážkový príklad pre objasnenie finančnej matematiky. Na dôchodok chcete rovných 100 000 € a do dôchodku pôjdete ako 65 ročný. Koľko teda musíte mesačne sporiť?

Graf – Vplyv času na dôchodkové sporenie

Ak začnete vo veku 25 rokov, vystačíte si s 50€ mesačne. No ak začnete desať rokov pred dôchodkom, potrebujete mesačne bokom odložiť 610€, nebude to už problém?

Nástrahy, ktoré vás pri dôchodkovom sporení čakajú

Zistili ste, že je ideálne začať so sporením čo najskôr, no pre finančne istú starobu potrebujete minimalizovať tieto nástrahy:

- Inflácia – sporiť si dlhodobo nad mieru inflácie – s čistým výnosom aspoň 2% ročne

- Disciplína – sporiť si pravidelne a mesačný vklad nevynechávať

- Poplatky – sporiť si vo finančných produktoch, ktoré poznáte a neprekvapia vás skrytými poplatkami

- Daň – na dôchodok je možné sporiť aj v daňovo zvýhodnených produktoch, či produktoch na ktoré vám prispieva aj váš zamestnávateľ

V prípade sporenia na dôchodok je kombinácia vhodného finančného produktu a železnej pravidelnosti zasielania vašich vkladov správnym návodom na finančne istú starobu.

- Autor: Marcel Onufer, 3. apríla 2018

- Zdroj: https://financievpohode.sk/

Na webstránke financievpohode.sk pravidelne uverejňujeme články, ktoré pomáhajú bežným ľuďom zorientovať sa v oblasti osobných financií. Nájdete tam tipy, rady, novinky, prepočty finančných produktov, ale aj odhalenia špekulatívnych investícií. Sme tím finančných sprostredkovateľov a pre ľudí tiež zabezpečujeme KOMPLEXNÉ FINANČNÉ SLUŽBY

Na webstránke financievpohode.sk pravidelne uverejňujeme články, ktoré pomáhajú bežným ľuďom zorientovať sa v oblasti osobných financií. Nájdete tam tipy, rady, novinky, prepočty finančných produktov, ale aj odhalenia špekulatívnych investícií. Sme tím finančných sprostredkovateľov a pre ľudí tiež zabezpečujeme KOMPLEXNÉ FINANČNÉ SLUŽBY